Близок тот час, когда предприятия в очередной раз должны будут подать в органы налоговой службы декларацию по налогу на прибыль. При этом нужно учитывать, что начиная с декларации за отчетный период «1-й квартал 2012 года», предоставлять ее

нужно по новой форме, которая утверждена приказом Минфина от 28.09.2011 г. № 1213.

Не успели налогоплательщики даже единожды подготовить и сдать отчетность согласно приказу №1213, как в нее уже внесли изменения: Минфин издал новый приказ — от 21.12.2011 г. №1684. Кроме косметических правок в форме декларации и приложениях к ней, декабрьским приказом было введено дополнительное приложение – ОК.

Разберемся в изменениях, внесенных в форму двумя вышеуказанными приказами, а также поговорим о том, как заполнить новую декларацию по налогу на прибыль.

Что изменилось?

Перечислим основные изменения в форме декларации. Названия строк, полей и приложений приведены в статье для лучшего восприятия на языке оригинала.

1. В основной части из раздела «Інші витрати», наконец-то, исключена строка 06.1 «Загальновиробничі витрати». Теперь общепроизводственные расходы будут отражаться в составе себестоимости товаров (работ, услуг). Тем самым декларация была приведена в соответствие с Налоговым кодексом (НКУ) в редакции, действующей с 06.08.2011 г.

2. Сократилось количество приложений. Исключены такие:

- СВ «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)»;

- ЗВ «Загальновиробничі витрати»;

- АВ «Адміністративні витрати»;

- ВЗ «Витрати на збут».

3. Приложение АК, которое было посвящено амортизации расходов на добычу полезных ископаемых, теперь объединено с амортизационным приложением АМ.

4. Добавлено приложение ОК. Отныне предприятия должны будут отражать в нем информацию о контрагентах – плательщиках единого налога.

5. Отменено требование детальной расшифровки строки 03.28 «Інші доходи» приложения ІД.

Порядок заполнения декларации

Утвержденного Порядка заполнения декларации по налогу на прибыль на сегодняшний день не существует, поэтому при заполнении документа придется руководствоваться непосредственно Налоговым кодексом, а также подсказками, которые даны Минфином в самой форме.

Вступительная часть (шапка)

При заполнении вступительной части, или шапки, нужно учитывать следующее.

1. В зависимости от типа декларации (отчетная, отчетная новая, консолидированная, уточняющая) в соответствующем поле ставим отметку Х.

2. В полях «II квартал», «II-III квартали», «II-IV квартали» отметки ставятся только в том случае, если подается уточняющая декларация за один из перечисленных отчетных периодов 2011 года.

3. Строку 4 вступительной части заполняются только те предприятия, которые участвуют в соглашении о разделе продукции (р. XVIII НКУ), либо выступают управителями по договору управления имуществом (п. 153.13 НКУ).

4. У плательщика, заполняющего поле «Код виду економічної діяльності (КВЕД)», может возникнуть резонный вопрос: каким КВЭД руководствоваться, старым, или новым? В своем письме от 30.12.2011 г. №10974/7/18-3017 ГНС указала, что в 2012-м году налоговые органы не должны требовать от плательщиков информацию согласно новому КВЭД (ДК 009:2010). То есть, в 2012-м году используется старый классификатор (ДК 009: 2005). Однако, по мнению автора, если предприятием была проведена государственная регистрация изменений информации о видах деятельности, иными словами, произошел переход на ДК 009:2010, в декларации нужно указывать код основного вида деятельности по новому классификатору: ведь то, что в ней отражено, должно соответствовать информации в Едином государственном реестре.

5. Поля, в которых указываются почтовый индекс, телефон, мобильный телефон, факс, e-mail, заполняются по желанию плательщика.

6. Строка 7 заполняется исключительно постоянными представительствами нерезидента, которые платят налог на прибыль в общем порядке.

7. В строке 9 «Особливі відмітки» ставят отметки только те плательщики, которые там перечислены.

Основная часть и приложения

Суммы в основной части декларации, а также в приложениях, указываются в гривнах без копеек. Остановимся на том, откуда берутся данные для заполнения основной части и приложений.

Строка 02 Дохід від операційної діяльності (дохід від реалізації товарів (робіт, послуг)). Определение дохода от операционной деятельности содержится в пункте 135.4 НКУ. Для заполнения этой и других «доходных» строк также пригодится статья 137 НКУ, посвященная порядку признания доходов.

Строка 03 «Інші доходи» заполняется на основании приложения ІД. Сюда переносится значение итоговой строки 03 этого приложения. Как заполняется «додаток ІД» — смотрите ниже:

Показатели строк 02 и 03 суммируются, полученный результат заносится в строку 01 «Доходи, що враховуються при визначенні об’єкта оподаткування».

Строка 05 «Витрати операційної діяльності». Если учесть, что административные затраты и раходы на сбыт вынесены в декларации в отдельные строки (06.1 и 06.2), то не совсем понятно, чем по замыслу составителей формы показатель данной строки должен отличаться от суммы, указанной в следующей строке — 05.1 «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)»?

Чтобы попытаться ответить на данный вопрос, придется совершить небольшой экскурс по статье 138 Налогового кодекса («Склад витрат і порядок їх визнання»).

При более-менее детальном изучении данной статьи, мы сталкиваемся с проблемой, которая заключается в неоднозначности классификации расходов в Кодексе.

Так, согласно абз. 2 п. 138.1 НКУ расходы операционной деятельности включают себестоимость реализованных товаров (работ, услуг) (пункты 138.6-138.9 НКУ), административные затраты, расходы на сбыт и прочие операционные расходы (п. 138.10.2-138.10.4). Что, в общем-то, соответствует классификации расходов, принятой в стандартах бухгалтерского учета. Отметим, что сюда также относятся затраты, перечисленные в п. 138.11 НКУ:

- ранее не отраженные в связи с отсутствием документов и подтвержденные документально в отчетном периоде;

- учтенные в связи с исправлением ошибок.

Однако, в п. п. 138.1.1 НКУ мы наблюдаем уже иной перечень расходов операционной деятельности. Эти затраты включают: себестоимость реализованных товаров (работ, услуг), прочие расходы (из чего они состоят – не сказано) и расходы банковских учреждений.

Дальше мы сталкиваемся с еще одним, третьим вариантом классификации затрат. Пункты 138.8-138.9 НКУ детализируют состав себестоимости реализованных товаров (работ, услуг), а пункт 138.10 посвящен прочим расходам, которые включают:

- административные расходы (п.п. 138.10.2);

- расходы на сбыт (п.п. 138.10.3);

- прочие операционные расходы (п.п. 138.10.4);

- финансовые расходы (п.п. 138.10.5);

- прочие затраты обычной деятельности (п.п. 138.10.6).

Составители формы декларации применили третий подход к классификации затрат, включив административные расходы, затраты на сбыт и прочие операционные расходы в состав прочих расходов. Но в пунктах 138.8-138.10 не используется такой термин, как «расходы операционной деятельности», поэтому, чтобы определить, что должен включать показатель строки 05 декларации, нам придется обратиться поочередно к абз. 2 п. 138.1 и п.п. 138.1.1 НКУ.

Если из расходов операционной деятельности в абз. 2 п. 138.1 НКУ исключить административные расходы, затраты на сбыт, и прочие операционные расходы, которые в декларации отражаются отдельными строками, кроме себестоимости реализованных товаров (работ, услуг) останутся только расходы, перечисленные в п. 138.11:

1) затраты, ранее не отраженные в связи с отсутствием документов и подтвержденные документально в отчетном периоде;

2) выявленные в связи с исправлением ошибок.

Но они не могут все скопом включаться в строку 05, потому что согласно п. 138.11 НКУ и самой форме декларации данные расходы отражаются:

- если они понесены в предыдущих отчетных годах – в составе прочих расходов;

- в текущем году – в составе соответствующей группы: себестоимость товаров (работ, услуг), административные затраты и т. д.

Следовательно, в строке 05 «Расходы операционной деятельности» может быть отражена только себестоимость товаров (работ, услуг).

Обратимся теперь в поисках ответа к п. п. 138.1.1 НКУ.

Расходы банковских учреждений не имеют никакого отношения к декларации по налогу на прибыль, подаваемойпредприятиями. Таким образом, согласно классификации данного подпункта НКУ операционные расходы предприятия состоят из себестоимости товаров (работ, услуг) и загадочных «прочих расходов», состав которых в п. п. 138.1.1 не расшифрован. В то же время, с учетом абз. 2 п. 138.1 НКУ прочие расходы, выделенные в в п. п. 138.1.1 в составе операционных, скорее всего состоят из административных, расходов на сбыт, и прочих операционных затрат, которые, как уже было сказано, отражаются в декларации отдельными строками, а посему, в строку 05 включаться не могут. Значит, для отражения в строке 05 «Витрати операційної діяльності» остается лишь все тот же показатель себестоимости реализованных товаров (работ, услуг).

Вывод: нормы НКУ и форма декларации не дают оснований для включения в строку 05 «Витрати операційної діяльності» каких либо расходов, кроме себестоимости реализованных товаров (работ, услуг).

Какой «сакральный» смысл заключен в существовании строки 05, показатель которой дублирует строку 05.1, автору статьи не известно. Если у Вас есть ответ – поделитесь им, пожалуйста, в комментариях.

А мы возвращаемся к алгоритму заполнения декларации.

Строка 05.1 «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)».

Базовыми для заполнения данной строки будут пункты 138.8-138.9 НКУ. Они полностью посвящены составу себестоимости изготовленных и реализованных товаров (работ, услуг). Пригодятся также следующие нормы Кодекса:

1. Статья 140 «Особливості визнання витрат подвійного призначення». Расходы двойного назначения – это затраты, которые признаются таковыми в налоговом учете только при соблюдении определенных условий. Если условиями не соблюдены – нет затрат. Отсюда и происходит их название. На положения ст. 140 НКУ при заполнении декларации стоит обратить особое внимание.

2. Статья 142 – регулирует включение в расходы выплат, связанных с оплатой труда.

3. Статья 143 – посвящена особенностям отнесения в затраты взносов на социальное страхование.

4. П. 161.2 – устанавливает правила для операций с нерезидентами, имеющими офшорный статус.

Конечно же, для целей заполнения стр. 05.1 указанные выше нормы касаются только тех операций, расходы по которым включаются в себестоимость.

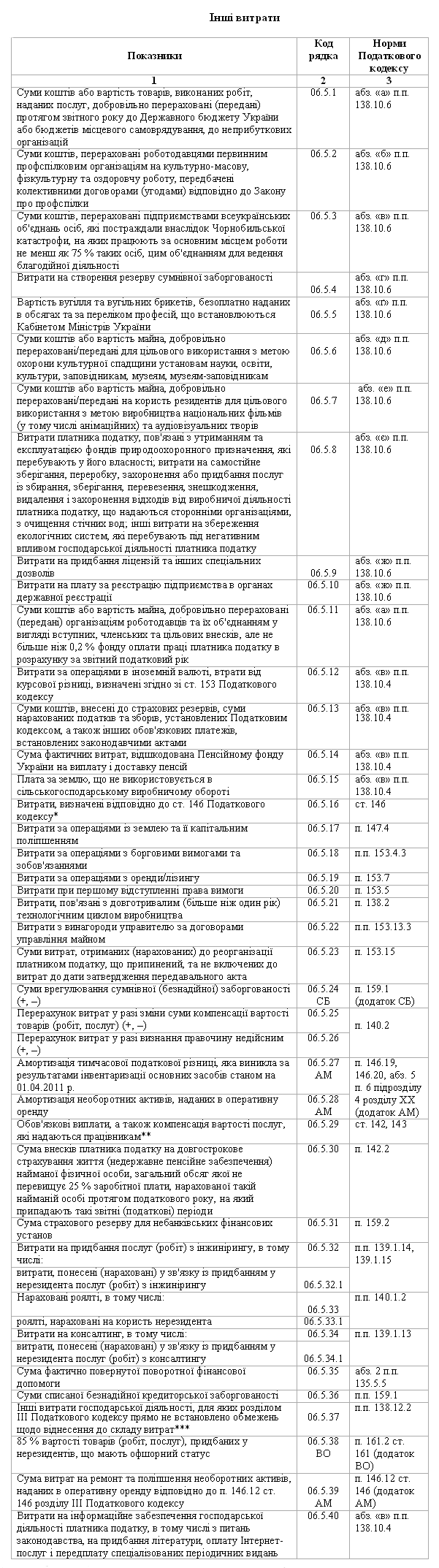

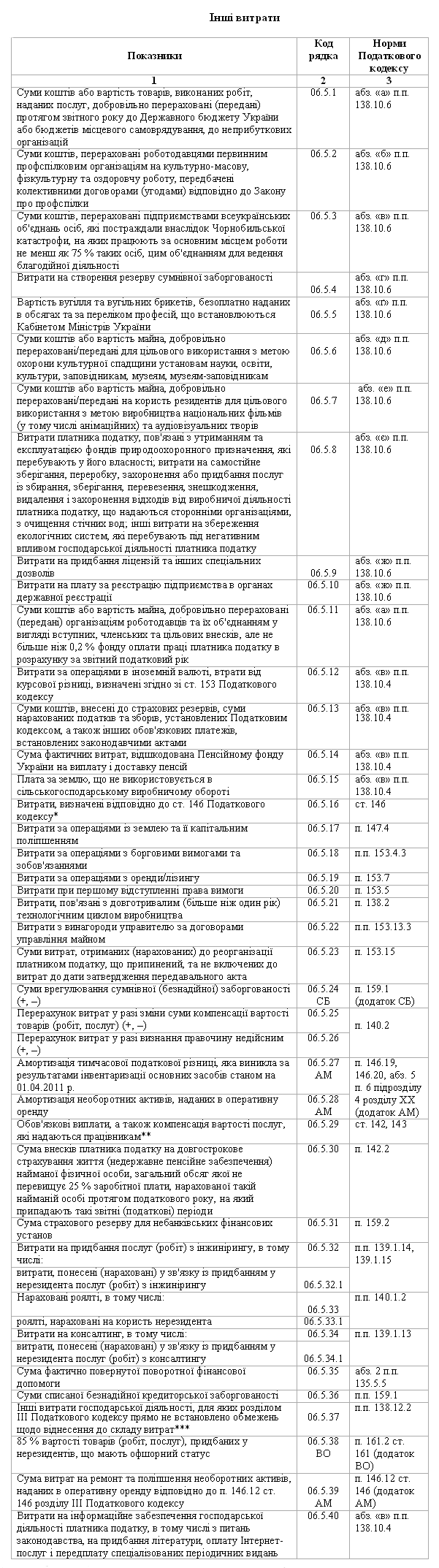

Строка 06 «Інші витрати». Подсказка для ее заполнения содержится в форме декларации в самой этой строке: мы просто складываем значения сторок с 06.1 по 06.5.

Строка 06.1 «Адміністративні витрати». Чтобы правильно заполнить строку, изучаем п.п. 138.10.2 НКУ, который содержит перечень административных расходов.

Строка 06.2 «Витрати на збут». Состав расходов на сбыт приведен в п.п. 138.10.3 НКУ.

Строка 06.3 «Фінансові витрати», 06.3.1 «Проценти з урахуванням обмежень…». Нормы НКУ, на основании которых заполняются данные строки, указаны в форме декларации: это п.п. 138.10.5 и п. 141.2 НКУ.

Выглядит процедура заполнения строк так. Из общей суммы финансовых расходов, которые отражаются в стр. 06.3, необходимо выделить проценты по:

- кредитам,

- ссудам,

- облигациям,

- финансовой аренде,

и указать их в стр. 06.3.1.

При этом нужно учесть, что если в уставном фонде предприятия доля нерезидента составляет 50 и более процентов, расходы признаются с учетом ограничений, установленных п. 141.2 НКУ.

Строка 06.4 «Інші витрати звичайної діяльності та інші операційні витрати». Сюда переносится значение итоговой строки 06.4 приложения ІВ. Как заполняется приложение ІВ – смотрите ниже:

Строка 06.5 «Від’ємне значення об’єкта оподаткування попереднього звітного (податкового) року». Форма декларации дает подсказку: в эту строку переносится значение строки 07 декларации за предыдущий год.

Переносу прошлогодних убытков посвящена ст. 150 НКУ. Согласно п. 150.1 НКУ убытки плательщик налога на прибыль имеет право переносить на следующий год до их полного погашения.

Об отнесении в расходы налоговых убытков, понесенных до 01.01.2011 г. читайте:

Включаются ли в расходы убытки прошлых лет согласно Налоговому кодексу?

Убытки-2010 в декларации по налогу на прибыль. Судебная практика и законопроект ГНС

Показатель строки 07 «Об’єкт оподаткування від усіх видів діяльності» получается расчетным путем — доход (стр. 01) минус расходы (стр. 04). Результат отражается с соответствующим знаком: если объект налогообложения выходит отрицательным, показатель указываем со знаком «минус».

Строка 08 «Об’єкт оподаткування від діяльності, що підлягає патентуванню». Согласно п.п. 139.1.10, 152.1 и 152.2 НКУ на сумму сбора на осуществление некоторых видов предпринимательской деятельности, в который трансформировалась плата за торговый патент, существовавшая до вступления в силу Налогового кодекса, уменьшается сумма налога на прибыль.

Виды деятельности, подлежащие патентованию указаны в п.п. 267.1.1 НКУ.

Предприятие, которое осуществляет деятельность, подлежащую патентованию, обязано вести по такой деятельности отдельный учет доходов и затрат. Объект налогообложения по ней нужно указать в строке 08 декларации. При этом заполняется приложение ТП. Основание для его заполнения – ст. 267 НКУ. Значение итоговой строки 08 приложения ТП переносится в декларацию.

Строка 09 «Прибуток, звільнений від оподаткування, або збиток від діяльності, прибуток від якої звільняється від оподаткування».

П. 152.11 НКУ предусмотрено, что плательщики, прибыль которых полностью или частично освобождена от налогообложения, учет такой прибыли ведут отдельно.

Строка 09 декларации заполняется на основании итоговой строки 09 приложения ПЗ. Приложение состоит из двух таблиц:

- в первой отражается расчет прибыли в разрезе каждого из льготируемых видов деятельности;

- во второй – основания для применения льготы.

Приложение заполняется на основании п. 152.11 НКУ.

В сроке 10 «Ставка податку» указываем ставку налога в процентах. Так, в декларации за 1-й квартал и на протяжении всего 2012 года в этой строке будет стоять 21%.

Строка 11 «Податок на прибуток від діяльності, що не підлягає патентуванню» заполняется расчетным путем: из строки 07 вычитаются показатели строк 08 и 09, затем полученный результат умножается на ставку налога на прибыль и делится на 100.

Если патентируемых и льготируемых видов деятельности у предприятия нет, сюда просто заносится сумма налога на прибыль. Для этого сумму объекта налогообложения из строки 07 умножаем на 0,21.

Строка 12 «Податок на прибуток від діяльності, що підлягає патентуванню, зменшений на вартість торгових патентів».

В эту строку переносится значение стр. 12 приложения ТП (см. выше).

Строка 13 «Зменшення нарахованої суми податку».

Данная строка заполняется путем переноса значения строки 13 приложения ЗП. Заполнить приложение ЗП помогут следующие нормы Кодекса:

- стр. 13.1 — п. 161.4 НКУ;

- стр. 13.2 — п. 152.4;

- стр. 13.3-13.5 — п. п. 153.3.3-153.3.4;

- стр. 13.6 — ст.155.

Показатели строк 14, 15, 16, 18, 19, 21 и 22 декларации формируются с помощью формул, указанных непосредственно в названии строк. Повторять эти формулы мы не будем. Остановимся лишь на порядке заполнения строк 17 и 20.

Строка 17 «Сума податків, які утримуються при виплаті доходів (прибутків) нерезидентам за звітний (податковий) період»

В данную строку переносится итоговый показатель (графа 6 стр. 20) приложения ПН. Приложение состоит из двух таблиц. В Таблице 1 отражаются доходы, выплаченные в пользу нерезидентов и суммы удержанного у них налога.

Таблица 1 заполняется в соответствии с такими положениями НКУ:

- стр. 1-3 — п. 160.1;

- стр. 4 — п. 160.5;

- стр. 5-15 — п. 160.1;

- стр. 16 — п. 160.3;

- стр. 17-18 — п. 160.4;

- стр. 19 — п. 160.7.

Таблица 2 является вспомогательной для составления Таблицы 1. С ее помощью производится расчет прибыли от операций с беспроцентными (дисконтными) облигациями и казначейскими обязательствами. Значение стр. 16 гр. 5 таблицы 2 переносится в стр. 16 гр. 3 таблицы 1. Показатель стр. 16 гр. 6 таблицы 2 - в стр. 16 гр. 6 таблицы 1.

Строка 20 «Сума авансового внеску при виплаті дивідендів, що має бути сплачена у звітному (податковому) періоді за місцезнаходженням юридичної особи»

К строке 20 декларации «привязано» приложение АВ, из строки 5.1 которого берется показатель для переноса в стр. 20 декларации. Приложение АВ заполняется согласно п. 153.3 НКУ. Этим пунктом предусмотрено, что эмитент корпоративных прав, принимающий решение о выплате дивидендов, уплачивает авансовый взнос по налогу на прибыль. Данным пунктом устанавлен также порядок уплаты авансового взноса.

Самостоятельное исправление ошибок (строки 23-32)

Принцип исправления самостоятельно обнаруженных предприятием ошибок в декларации по налогу на прибыль следующий:

Ошибки могут исправляться (ст. 50 НКУ):

1. В отчетной декларации.

2. В уточняющей.

Кратко рассмотрим оба эти варианта.

1. Если ошибки прошлого периода самостоятельно исправляются плательщиком в отчетной декларации, он заполняет приложение ВП, в котором отображает правильные данные. Затем сравнивает их с показателями «ошибочной» декларации и полученный результат показывает в строках 23 или 26 декларации отчетного периода. Суммы штрафа (в размере 5% от суммы недоплаты, если она была) и пени отражаются в строках 24 и 25.

2. При подаче уточняющей декларации плательщик должен проставить отметку Х в специальном поле шапки. Приложение ВП не заполняется, а исправленные показатели указываются в соответствующих строках самой декларации. Штраф (3% от суммы недоплаты) необходимо отразить в стр. 27, сумму пени – в стр. 25 декларации.

Аналогичный принцип применяется при заполнении строк 28-32, предназначенных для исправления ошибок по налогу на прибыль, который удерживается при выплате доходов нерезидентам.

Приложение АМ

Приложение состоит из 3-х таблиц:

1. В таблице 1 приводится информация об амортизации, начисленной в отчетном периоде. Нужно отметить, что по сравнению с предыдущей редакцией декларации количество показателей, включаемых в приложение, значительно сократилось.

2. Таблица 2 посвящена расходам на ремонт и улучшения основных средств.

3. Таблица 3 – расходам на реконструкцию, модернизацию и прочие улучшения скважин.

Приложение заполняется на основании ст. 144-146 НКУ.

Приложение СБ «Суми врегулювання сумнівної та безнадійної заборгованості»

Порядок урегулирования сомнительной и безнадежной задолженности установлен ст. 159 НКУ. Данные из СБ переносяться:

- доходы — в стр. 03.11 приложения ІД;

- расходы — в стр. 06.4.24 ІВ.

Приложение ЦП

Приложение состоит из двух таблиц:

1. В таблице 1 отражается финансовый результат по операциям с ценными бумагами и другими, кроме ценных бумаг, корпоративными правами. Прибыль от таких операций из таблицы 1 переносится в стр. 03.20 приложения ІД.

Налоговый учет операций с ценными бумагами и корпоративними правами ведется в соответствии с п. 153.8 НКУ в разрезе отдельных видов ценных бумаг и корпоративних прав. При этом прибыль отражается в составе доходов, а убытки переносяться на уменьшение финансовых результатов по этим операциям в следующих периодах.

2. В таблице 2 расчитывается финансовый результат по операциям с деривативами. Прибыль от них отражается в стр. 03.21 приложения ІД.

Налоговый учет операций с деривативами ведется согласно п. 153.9 НКУ.

Приложение ВО «Розрахунок витрат при здійсненні операцій з нерезидентом, що має офшорний статус»

Итоговый показатель приложения переносятся в стр. 06.4.37 приложения ІВ. Основные нормы НКУ, регулирующие операции с нерезидентами – п.п. 139.1.13, 139.1.15, 153.3.6, ст. 161.

Приложение ОК

Приложение ОК является одним из «хитов» наступающего сезона сдачи отчетов. В нем приводится перечень доходов и расходов в разрезе контрагентов – плательщиков единого налога, физических и юридических лиц.

Если заполнение «доходного» раздела приложения не должно доставить предприятию особых хлопот, то с расходной частью могут возникнуть проблемы. Сложности возникают с теми затратами, которые признаются в налоговом учете одновременно с доходами, с ними связанными. Например, предприятие покупает один и тот же товар у ряда поставщиков, из них только некоторые – плательщики единого налога. Часть товара на конец отчетного периода остается нереализованной. Как определить сумму расходов, которые нужно указать в приложении ОК, да еще к тому же в разрезе отдельных контрагентов?

Еще более запутанной выглядит ситуация с приобретением ТМЦ, которые включаются в себестоимость изготавливаемой продукции. Здесь мы имеем дело как с остатками таких ТМЦ, так и с остатками готовой продукции. Какую методику распределения расходов нужно применять? А если у предприятия сотни поставщиков и столько же найменований ТМЦ, работ, услуг, исползуемых в производстве? Без создания отдельной службы по учету затрат для заполнения приложения ОК, или, как минимум, специального бухгалтера здесь не обойтись!

Возможно, налоговая служба упростит задачу, разрешив своим разъяснением плательщикам включать в приложение ОК стоимость приобретенных товаров, работ, услуг. Но, в таком случае, эти суммы далеко не всегда будут являться расходами.

В общем, к составителям декларации есть вопросы.

БИЗНЕС и НАЛОГИ

нужно по новой форме, которая утверждена приказом Минфина от 28.09.2011 г. № 1213.

Не успели налогоплательщики даже единожды подготовить и сдать отчетность согласно приказу №1213, как в нее уже внесли изменения: Минфин издал новый приказ — от 21.12.2011 г. №1684. Кроме косметических правок в форме декларации и приложениях к ней, декабрьским приказом было введено дополнительное приложение – ОК.

Разберемся в изменениях, внесенных в форму двумя вышеуказанными приказами, а также поговорим о том, как заполнить новую декларацию по налогу на прибыль.

Что изменилось?

Перечислим основные изменения в форме декларации. Названия строк, полей и приложений приведены в статье для лучшего восприятия на языке оригинала.

1. В основной части из раздела «Інші витрати», наконец-то, исключена строка 06.1 «Загальновиробничі витрати». Теперь общепроизводственные расходы будут отражаться в составе себестоимости товаров (работ, услуг). Тем самым декларация была приведена в соответствие с Налоговым кодексом (НКУ) в редакции, действующей с 06.08.2011 г.

2. Сократилось количество приложений. Исключены такие:

- СВ «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)»;

- ЗВ «Загальновиробничі витрати»;

- АВ «Адміністративні витрати»;

- ВЗ «Витрати на збут».

3. Приложение АК, которое было посвящено амортизации расходов на добычу полезных ископаемых, теперь объединено с амортизационным приложением АМ.

4. Добавлено приложение ОК. Отныне предприятия должны будут отражать в нем информацию о контрагентах – плательщиках единого налога.

5. Отменено требование детальной расшифровки строки 03.28 «Інші доходи» приложения ІД.

Порядок заполнения декларации

Утвержденного Порядка заполнения декларации по налогу на прибыль на сегодняшний день не существует, поэтому при заполнении документа придется руководствоваться непосредственно Налоговым кодексом, а также подсказками, которые даны Минфином в самой форме.

Вступительная часть (шапка)

При заполнении вступительной части, или шапки, нужно учитывать следующее.

1. В зависимости от типа декларации (отчетная, отчетная новая, консолидированная, уточняющая) в соответствующем поле ставим отметку Х.

2. В полях «II квартал», «II-III квартали», «II-IV квартали» отметки ставятся только в том случае, если подается уточняющая декларация за один из перечисленных отчетных периодов 2011 года.

3. Строку 4 вступительной части заполняются только те предприятия, которые участвуют в соглашении о разделе продукции (р. XVIII НКУ), либо выступают управителями по договору управления имуществом (п. 153.13 НКУ).

4. У плательщика, заполняющего поле «Код виду економічної діяльності (КВЕД)», может возникнуть резонный вопрос: каким КВЭД руководствоваться, старым, или новым? В своем письме от 30.12.2011 г. №10974/7/18-3017 ГНС указала, что в 2012-м году налоговые органы не должны требовать от плательщиков информацию согласно новому КВЭД (ДК 009:2010). То есть, в 2012-м году используется старый классификатор (ДК 009: 2005). Однако, по мнению автора, если предприятием была проведена государственная регистрация изменений информации о видах деятельности, иными словами, произошел переход на ДК 009:2010, в декларации нужно указывать код основного вида деятельности по новому классификатору: ведь то, что в ней отражено, должно соответствовать информации в Едином государственном реестре.

5. Поля, в которых указываются почтовый индекс, телефон, мобильный телефон, факс, e-mail, заполняются по желанию плательщика.

6. Строка 7 заполняется исключительно постоянными представительствами нерезидента, которые платят налог на прибыль в общем порядке.

7. В строке 9 «Особливі відмітки» ставят отметки только те плательщики, которые там перечислены.

Основная часть и приложения

Суммы в основной части декларации, а также в приложениях, указываются в гривнах без копеек. Остановимся на том, откуда берутся данные для заполнения основной части и приложений.

Строка 02 Дохід від операційної діяльності (дохід від реалізації товарів (робіт, послуг)). Определение дохода от операционной деятельности содержится в пункте 135.4 НКУ. Для заполнения этой и других «доходных» строк также пригодится статья 137 НКУ, посвященная порядку признания доходов.

Строка 03 «Інші доходи» заполняется на основании приложения ІД. Сюда переносится значение итоговой строки 03 этого приложения. Как заполняется «додаток ІД» — смотрите ниже:

Показатели строк 02 и 03 суммируются, полученный результат заносится в строку 01 «Доходи, що враховуються при визначенні об’єкта оподаткування».

Строка 05 «Витрати операційної діяльності». Если учесть, что административные затраты и раходы на сбыт вынесены в декларации в отдельные строки (06.1 и 06.2), то не совсем понятно, чем по замыслу составителей формы показатель данной строки должен отличаться от суммы, указанной в следующей строке — 05.1 «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)»?

Чтобы попытаться ответить на данный вопрос, придется совершить небольшой экскурс по статье 138 Налогового кодекса («Склад витрат і порядок їх визнання»).

При более-менее детальном изучении данной статьи, мы сталкиваемся с проблемой, которая заключается в неоднозначности классификации расходов в Кодексе.

Так, согласно абз. 2 п. 138.1 НКУ расходы операционной деятельности включают себестоимость реализованных товаров (работ, услуг) (пункты 138.6-138.9 НКУ), административные затраты, расходы на сбыт и прочие операционные расходы (п. 138.10.2-138.10.4). Что, в общем-то, соответствует классификации расходов, принятой в стандартах бухгалтерского учета. Отметим, что сюда также относятся затраты, перечисленные в п. 138.11 НКУ:

- ранее не отраженные в связи с отсутствием документов и подтвержденные документально в отчетном периоде;

- учтенные в связи с исправлением ошибок.

Однако, в п. п. 138.1.1 НКУ мы наблюдаем уже иной перечень расходов операционной деятельности. Эти затраты включают: себестоимость реализованных товаров (работ, услуг), прочие расходы (из чего они состоят – не сказано) и расходы банковских учреждений.

Дальше мы сталкиваемся с еще одним, третьим вариантом классификации затрат. Пункты 138.8-138.9 НКУ детализируют состав себестоимости реализованных товаров (работ, услуг), а пункт 138.10 посвящен прочим расходам, которые включают:

- административные расходы (п.п. 138.10.2);

- расходы на сбыт (п.п. 138.10.3);

- прочие операционные расходы (п.п. 138.10.4);

- финансовые расходы (п.п. 138.10.5);

- прочие затраты обычной деятельности (п.п. 138.10.6).

Составители формы декларации применили третий подход к классификации затрат, включив административные расходы, затраты на сбыт и прочие операционные расходы в состав прочих расходов. Но в пунктах 138.8-138.10 не используется такой термин, как «расходы операционной деятельности», поэтому, чтобы определить, что должен включать показатель строки 05 декларации, нам придется обратиться поочередно к абз. 2 п. 138.1 и п.п. 138.1.1 НКУ.

Если из расходов операционной деятельности в абз. 2 п. 138.1 НКУ исключить административные расходы, затраты на сбыт, и прочие операционные расходы, которые в декларации отражаются отдельными строками, кроме себестоимости реализованных товаров (работ, услуг) останутся только расходы, перечисленные в п. 138.11:

1) затраты, ранее не отраженные в связи с отсутствием документов и подтвержденные документально в отчетном периоде;

2) выявленные в связи с исправлением ошибок.

Но они не могут все скопом включаться в строку 05, потому что согласно п. 138.11 НКУ и самой форме декларации данные расходы отражаются:

- если они понесены в предыдущих отчетных годах – в составе прочих расходов;

- в текущем году – в составе соответствующей группы: себестоимость товаров (работ, услуг), административные затраты и т. д.

Следовательно, в строке 05 «Расходы операционной деятельности» может быть отражена только себестоимость товаров (работ, услуг).

Обратимся теперь в поисках ответа к п. п. 138.1.1 НКУ.

Расходы банковских учреждений не имеют никакого отношения к декларации по налогу на прибыль, подаваемойпредприятиями. Таким образом, согласно классификации данного подпункта НКУ операционные расходы предприятия состоят из себестоимости товаров (работ, услуг) и загадочных «прочих расходов», состав которых в п. п. 138.1.1 не расшифрован. В то же время, с учетом абз. 2 п. 138.1 НКУ прочие расходы, выделенные в в п. п. 138.1.1 в составе операционных, скорее всего состоят из административных, расходов на сбыт, и прочих операционных затрат, которые, как уже было сказано, отражаются в декларации отдельными строками, а посему, в строку 05 включаться не могут. Значит, для отражения в строке 05 «Витрати операційної діяльності» остается лишь все тот же показатель себестоимости реализованных товаров (работ, услуг).

Вывод: нормы НКУ и форма декларации не дают оснований для включения в строку 05 «Витрати операційної діяльності» каких либо расходов, кроме себестоимости реализованных товаров (работ, услуг).

Какой «сакральный» смысл заключен в существовании строки 05, показатель которой дублирует строку 05.1, автору статьи не известно. Если у Вас есть ответ – поделитесь им, пожалуйста, в комментариях.

А мы возвращаемся к алгоритму заполнения декларации.

Строка 05.1 «Собівартість придбаних (виготовлених) та реалізованих товарів (робіт, послуг)».

Базовыми для заполнения данной строки будут пункты 138.8-138.9 НКУ. Они полностью посвящены составу себестоимости изготовленных и реализованных товаров (работ, услуг). Пригодятся также следующие нормы Кодекса:

1. Статья 140 «Особливості визнання витрат подвійного призначення». Расходы двойного назначения – это затраты, которые признаются таковыми в налоговом учете только при соблюдении определенных условий. Если условиями не соблюдены – нет затрат. Отсюда и происходит их название. На положения ст. 140 НКУ при заполнении декларации стоит обратить особое внимание.

2. Статья 142 – регулирует включение в расходы выплат, связанных с оплатой труда.

3. Статья 143 – посвящена особенностям отнесения в затраты взносов на социальное страхование.

4. П. 161.2 – устанавливает правила для операций с нерезидентами, имеющими офшорный статус.

Конечно же, для целей заполнения стр. 05.1 указанные выше нормы касаются только тех операций, расходы по которым включаются в себестоимость.

Строка 06 «Інші витрати». Подсказка для ее заполнения содержится в форме декларации в самой этой строке: мы просто складываем значения сторок с 06.1 по 06.5.

Строка 06.1 «Адміністративні витрати». Чтобы правильно заполнить строку, изучаем п.п. 138.10.2 НКУ, который содержит перечень административных расходов.

Строка 06.2 «Витрати на збут». Состав расходов на сбыт приведен в п.п. 138.10.3 НКУ.

Строка 06.3 «Фінансові витрати», 06.3.1 «Проценти з урахуванням обмежень…». Нормы НКУ, на основании которых заполняются данные строки, указаны в форме декларации: это п.п. 138.10.5 и п. 141.2 НКУ.

Выглядит процедура заполнения строк так. Из общей суммы финансовых расходов, которые отражаются в стр. 06.3, необходимо выделить проценты по:

- кредитам,

- ссудам,

- облигациям,

- финансовой аренде,

и указать их в стр. 06.3.1.

При этом нужно учесть, что если в уставном фонде предприятия доля нерезидента составляет 50 и более процентов, расходы признаются с учетом ограничений, установленных п. 141.2 НКУ.

Строка 06.4 «Інші витрати звичайної діяльності та інші операційні витрати». Сюда переносится значение итоговой строки 06.4 приложения ІВ. Как заполняется приложение ІВ – смотрите ниже:

Строка 06.5 «Від’ємне значення об’єкта оподаткування попереднього звітного (податкового) року». Форма декларации дает подсказку: в эту строку переносится значение строки 07 декларации за предыдущий год.

Переносу прошлогодних убытков посвящена ст. 150 НКУ. Согласно п. 150.1 НКУ убытки плательщик налога на прибыль имеет право переносить на следующий год до их полного погашения.

Об отнесении в расходы налоговых убытков, понесенных до 01.01.2011 г. читайте:

Включаются ли в расходы убытки прошлых лет согласно Налоговому кодексу?

Убытки-2010 в декларации по налогу на прибыль. Судебная практика и законопроект ГНС

Показатель строки 07 «Об’єкт оподаткування від усіх видів діяльності» получается расчетным путем — доход (стр. 01) минус расходы (стр. 04). Результат отражается с соответствующим знаком: если объект налогообложения выходит отрицательным, показатель указываем со знаком «минус».

Строка 08 «Об’єкт оподаткування від діяльності, що підлягає патентуванню». Согласно п.п. 139.1.10, 152.1 и 152.2 НКУ на сумму сбора на осуществление некоторых видов предпринимательской деятельности, в который трансформировалась плата за торговый патент, существовавшая до вступления в силу Налогового кодекса, уменьшается сумма налога на прибыль.

Виды деятельности, подлежащие патентованию указаны в п.п. 267.1.1 НКУ.

Предприятие, которое осуществляет деятельность, подлежащую патентованию, обязано вести по такой деятельности отдельный учет доходов и затрат. Объект налогообложения по ней нужно указать в строке 08 декларации. При этом заполняется приложение ТП. Основание для его заполнения – ст. 267 НКУ. Значение итоговой строки 08 приложения ТП переносится в декларацию.

Строка 09 «Прибуток, звільнений від оподаткування, або збиток від діяльності, прибуток від якої звільняється від оподаткування».

П. 152.11 НКУ предусмотрено, что плательщики, прибыль которых полностью или частично освобождена от налогообложения, учет такой прибыли ведут отдельно.

Строка 09 декларации заполняется на основании итоговой строки 09 приложения ПЗ. Приложение состоит из двух таблиц:

- в первой отражается расчет прибыли в разрезе каждого из льготируемых видов деятельности;

- во второй – основания для применения льготы.

Приложение заполняется на основании п. 152.11 НКУ.

В сроке 10 «Ставка податку» указываем ставку налога в процентах. Так, в декларации за 1-й квартал и на протяжении всего 2012 года в этой строке будет стоять 21%.

Строка 11 «Податок на прибуток від діяльності, що не підлягає патентуванню» заполняется расчетным путем: из строки 07 вычитаются показатели строк 08 и 09, затем полученный результат умножается на ставку налога на прибыль и делится на 100.

Если патентируемых и льготируемых видов деятельности у предприятия нет, сюда просто заносится сумма налога на прибыль. Для этого сумму объекта налогообложения из строки 07 умножаем на 0,21.

Строка 12 «Податок на прибуток від діяльності, що підлягає патентуванню, зменшений на вартість торгових патентів».

В эту строку переносится значение стр. 12 приложения ТП (см. выше).

Строка 13 «Зменшення нарахованої суми податку».

Данная строка заполняется путем переноса значения строки 13 приложения ЗП. Заполнить приложение ЗП помогут следующие нормы Кодекса:

- стр. 13.1 — п. 161.4 НКУ;

- стр. 13.2 — п. 152.4;

- стр. 13.3-13.5 — п. п. 153.3.3-153.3.4;

- стр. 13.6 — ст.155.

Показатели строк 14, 15, 16, 18, 19, 21 и 22 декларации формируются с помощью формул, указанных непосредственно в названии строк. Повторять эти формулы мы не будем. Остановимся лишь на порядке заполнения строк 17 и 20.

Строка 17 «Сума податків, які утримуються при виплаті доходів (прибутків) нерезидентам за звітний (податковий) період»

В данную строку переносится итоговый показатель (графа 6 стр. 20) приложения ПН. Приложение состоит из двух таблиц. В Таблице 1 отражаются доходы, выплаченные в пользу нерезидентов и суммы удержанного у них налога.

Таблица 1 заполняется в соответствии с такими положениями НКУ:

- стр. 1-3 — п. 160.1;

- стр. 4 — п. 160.5;

- стр. 5-15 — п. 160.1;

- стр. 16 — п. 160.3;

- стр. 17-18 — п. 160.4;

- стр. 19 — п. 160.7.

Таблица 2 является вспомогательной для составления Таблицы 1. С ее помощью производится расчет прибыли от операций с беспроцентными (дисконтными) облигациями и казначейскими обязательствами. Значение стр. 16 гр. 5 таблицы 2 переносится в стр. 16 гр. 3 таблицы 1. Показатель стр. 16 гр. 6 таблицы 2 - в стр. 16 гр. 6 таблицы 1.

Строка 20 «Сума авансового внеску при виплаті дивідендів, що має бути сплачена у звітному (податковому) періоді за місцезнаходженням юридичної особи»

К строке 20 декларации «привязано» приложение АВ, из строки 5.1 которого берется показатель для переноса в стр. 20 декларации. Приложение АВ заполняется согласно п. 153.3 НКУ. Этим пунктом предусмотрено, что эмитент корпоративных прав, принимающий решение о выплате дивидендов, уплачивает авансовый взнос по налогу на прибыль. Данным пунктом устанавлен также порядок уплаты авансового взноса.

Самостоятельное исправление ошибок (строки 23-32)

Принцип исправления самостоятельно обнаруженных предприятием ошибок в декларации по налогу на прибыль следующий:

Ошибки могут исправляться (ст. 50 НКУ):

1. В отчетной декларации.

2. В уточняющей.

Кратко рассмотрим оба эти варианта.

1. Если ошибки прошлого периода самостоятельно исправляются плательщиком в отчетной декларации, он заполняет приложение ВП, в котором отображает правильные данные. Затем сравнивает их с показателями «ошибочной» декларации и полученный результат показывает в строках 23 или 26 декларации отчетного периода. Суммы штрафа (в размере 5% от суммы недоплаты, если она была) и пени отражаются в строках 24 и 25.

2. При подаче уточняющей декларации плательщик должен проставить отметку Х в специальном поле шапки. Приложение ВП не заполняется, а исправленные показатели указываются в соответствующих строках самой декларации. Штраф (3% от суммы недоплаты) необходимо отразить в стр. 27, сумму пени – в стр. 25 декларации.

Аналогичный принцип применяется при заполнении строк 28-32, предназначенных для исправления ошибок по налогу на прибыль, который удерживается при выплате доходов нерезидентам.

Приложение АМ

Приложение состоит из 3-х таблиц:

1. В таблице 1 приводится информация об амортизации, начисленной в отчетном периоде. Нужно отметить, что по сравнению с предыдущей редакцией декларации количество показателей, включаемых в приложение, значительно сократилось.

2. Таблица 2 посвящена расходам на ремонт и улучшения основных средств.

3. Таблица 3 – расходам на реконструкцию, модернизацию и прочие улучшения скважин.

Приложение заполняется на основании ст. 144-146 НКУ.

Приложение СБ «Суми врегулювання сумнівної та безнадійної заборгованості»

Порядок урегулирования сомнительной и безнадежной задолженности установлен ст. 159 НКУ. Данные из СБ переносяться:

- доходы — в стр. 03.11 приложения ІД;

- расходы — в стр. 06.4.24 ІВ.

Приложение ЦП

Приложение состоит из двух таблиц:

1. В таблице 1 отражается финансовый результат по операциям с ценными бумагами и другими, кроме ценных бумаг, корпоративными правами. Прибыль от таких операций из таблицы 1 переносится в стр. 03.20 приложения ІД.

Налоговый учет операций с ценными бумагами и корпоративними правами ведется в соответствии с п. 153.8 НКУ в разрезе отдельных видов ценных бумаг и корпоративних прав. При этом прибыль отражается в составе доходов, а убытки переносяться на уменьшение финансовых результатов по этим операциям в следующих периодах.

2. В таблице 2 расчитывается финансовый результат по операциям с деривативами. Прибыль от них отражается в стр. 03.21 приложения ІД.

Налоговый учет операций с деривативами ведется согласно п. 153.9 НКУ.

Приложение ВО «Розрахунок витрат при здійсненні операцій з нерезидентом, що має офшорний статус»

Итоговый показатель приложения переносятся в стр. 06.4.37 приложения ІВ. Основные нормы НКУ, регулирующие операции с нерезидентами – п.п. 139.1.13, 139.1.15, 153.3.6, ст. 161.

Приложение ОК

Приложение ОК является одним из «хитов» наступающего сезона сдачи отчетов. В нем приводится перечень доходов и расходов в разрезе контрагентов – плательщиков единого налога, физических и юридических лиц.

Если заполнение «доходного» раздела приложения не должно доставить предприятию особых хлопот, то с расходной частью могут возникнуть проблемы. Сложности возникают с теми затратами, которые признаются в налоговом учете одновременно с доходами, с ними связанными. Например, предприятие покупает один и тот же товар у ряда поставщиков, из них только некоторые – плательщики единого налога. Часть товара на конец отчетного периода остается нереализованной. Как определить сумму расходов, которые нужно указать в приложении ОК, да еще к тому же в разрезе отдельных контрагентов?

Еще более запутанной выглядит ситуация с приобретением ТМЦ, которые включаются в себестоимость изготавливаемой продукции. Здесь мы имеем дело как с остатками таких ТМЦ, так и с остатками готовой продукции. Какую методику распределения расходов нужно применять? А если у предприятия сотни поставщиков и столько же найменований ТМЦ, работ, услуг, исползуемых в производстве? Без создания отдельной службы по учету затрат для заполнения приложения ОК, или, как минимум, специального бухгалтера здесь не обойтись!

Возможно, налоговая служба упростит задачу, разрешив своим разъяснением плательщикам включать в приложение ОК стоимость приобретенных товаров, работ, услуг. Но, в таком случае, эти суммы далеко не всегда будут являться расходами.

В общем, к составителям декларации есть вопросы.

БИЗНЕС и НАЛОГИ

Комментариев нет:

Отправить комментарий