Как известно, начиная с 1-го квартала 2012 года физлица-предприниматели, которые платят единый налог, подают в налоговую службу новую отчетность по этому налогу. Налоговая декларация плательщика единого налога – физического лица – предпринимателя (податкова декларація платника єдиного податку – фізичної особи – підприємця) утверждена приказом Минфина от 21.12.2011 г. №1688. Скачать бланк декларации можно в конце статьи.

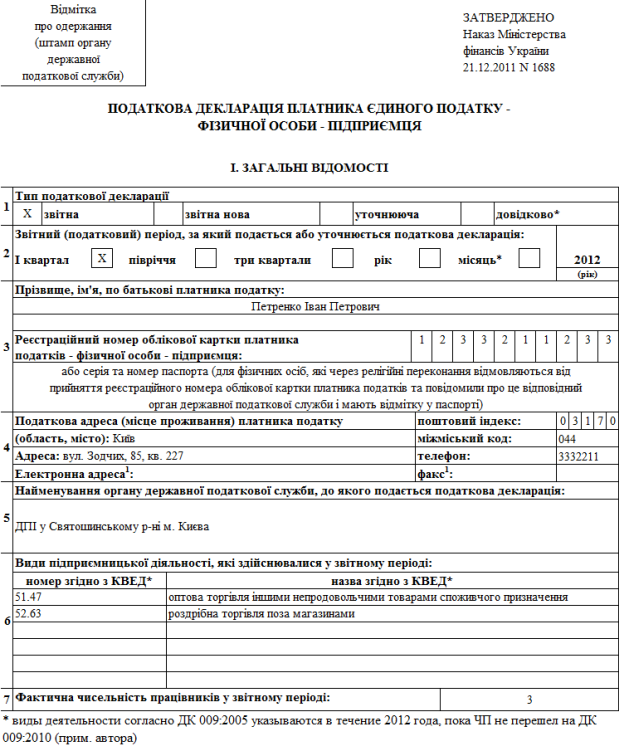

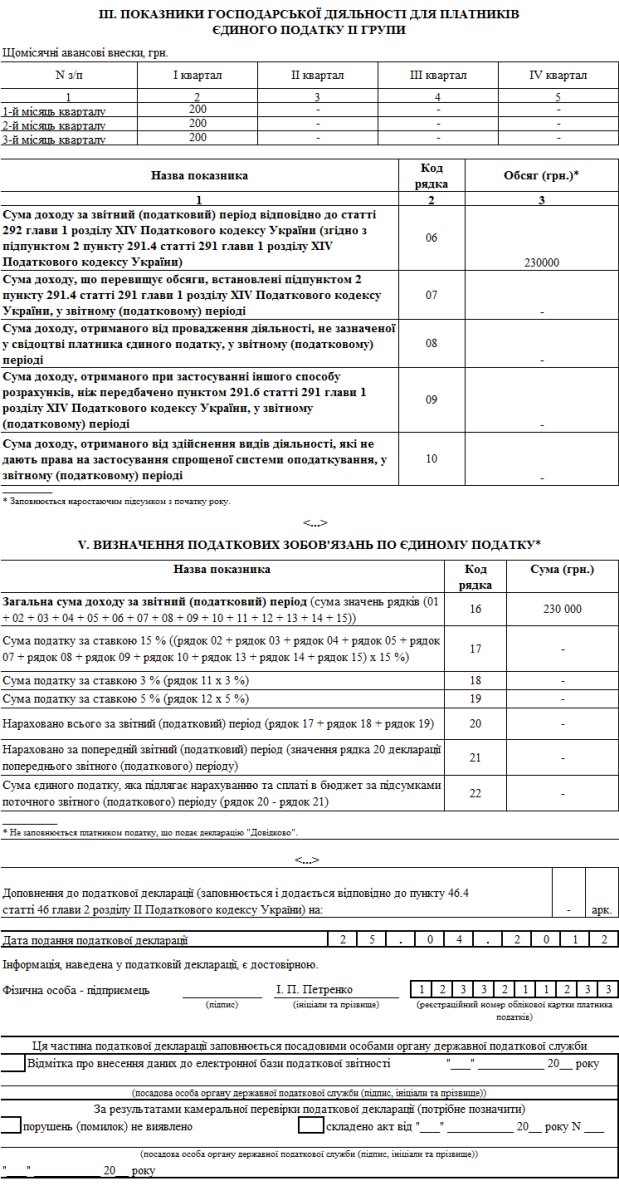

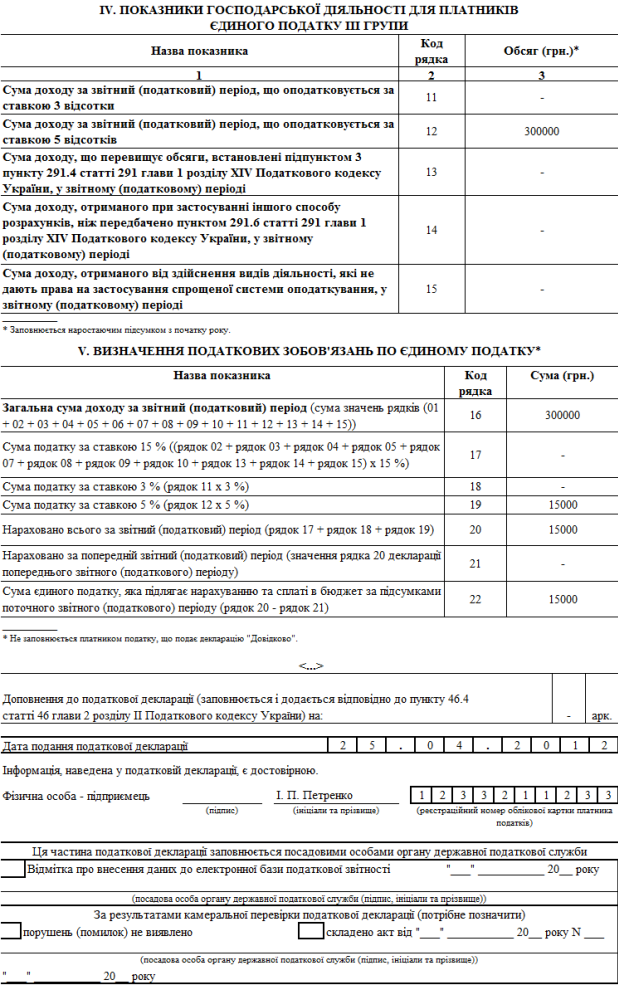

Кто подает декларацию? Декларация предоставляется всеми ФЛП-единщиками, независимо от того, к какой группе они принадлежат — форма декларации одна для всех трех групп. Отчетный период и сроки подачи Что касается отчетного периода и сроков предоставления декларации, для предпринимателей из разных групп они будут отличаться: 1. Плательщики единого налога первой группы подают декларацию раз в год (п. 296. 2 Налогового кодекса (НКУ)). Срок – в течение 60 календарных дней после окончания отчетного года (п.п. 49.18.3, п. 296.2 НКУ). Таким образом, единщики из первой группы впервые должны будут подать декларацию в 2013-м году за отчетный период «2012-й год». Конечно, если они не превысят величину предельного дохода для своей группы (либо не нарушат другие критерии, установленные НКУ для первой группы), или не решат добровольно перейти в другую группу. В этом случае декларацию необходимо будет подавать ежеквартально (п.п. 296.5.1 НКУ). 2. Для плательщиков единого налога второй и третьей групп отчетными периодами являются квартал, полугодие, три квартала и год (п. 296.3, п. 296.7 НКУ). Срок подачи – в течение 40 календарных дней после окончания отчетного периода (п.п. 49.18.3, п. 296.3 НКУ). Декларация за 1-й квартал 2012 года подается до 10 мая включительно. Налоговым кодексом (п. 296.8) предусмотрено, что для получения справки о доходах единщик может предоставить декларацию за период, отличный от вышеуказанных. Но это — дело сугубо добровольное. В форме декларации для этой цели предусмотрено поле «месяц», в пояснении к которому Минфин указал, что декларация в данном случае составляется наростающим итогом. То есть – за период с начала года по указанный в соответствующем поле месяц включительно. Порядок предоставления Декларация может быть предоставлена (49.3 НКУ): - лично предпринимателем или уполномоченным им лицом; - по почте с уведомлением о вручении и описью вложенного; - по электронной почте — при условии наличия у ЧП электронной цифровой подписи. Если декларация посылается по почте, отправить ее нужно не позднее, чем за десять дней до окончания предельного срока сдачи. Как заполнить декларацию? Декларация состоит из шести разделов. В первом разделе предприниматель указывает общие сведения о себе. Из следующих трех разделов заполняется только один (в остальных ставятся прочерки), какой именно — зависит от группы, к которой относится ЧП-единщик: II – 1-я группа; III – 2-я группа; IV – 3-я группа. В разделе V отражаются обязательства по единому налогу. Раздел VI посвящен исправлению ошибок, допущенных в ранее поданных декларациях. Рассмотрим более подробно алгоритм заполнения декларации. Раздел I. ЗАГАЛЬНІ ВІДОМОСТІ 1. В поле «Тип податкової декларації» ставим отметку Х в соответствующей клетке: - «звітна» — если декларация подается за данный отчетный период первый раз; - «звітна нова» — отчетность предоставляется до окончания предельного срока сдачи с новыми (исправленными) показателями за текущий отчетный период; - «уточнююча» — после окончания предельного срока исправляются ошибки за какой-либо (не обязательно последний) отчетный период; - «довідково*» — если декларация подается за «нестандартный» период для получения предпринимателем справки о доходах (см. выше). 2. «Звітний (податковий) період, за який подається або уточнюється податкова декларація» — проставляем отметку Х в поле, соответствующем периоду, за который подается отчетность. 3. «Реєстраційний номер облікової картки платника податків — фізичної особи – підприємця» — вписываем идентификационный номер физического лица – предпринимателя. 4. В поле «Податкова адреса (місце проживання) платника податку» электронный адрес и номер факса указываются по желанию. Все остальные реквизиты являются обязательными для заполнения. 5. «Найменування органу державної податкової служби, до якого подається податкова декларація» — записываем название органа налоговой службы, куда подается декларация. 6. «Види підприємницької діяльності, які здійснювалися у звітному періоді». Коды и названия видов деятельности, если переход на новый КВЭД (ДК 009:2010) еще не произошел, указываем по старому КВЭД (ДК 009:2005). К сведению: в своем письме от 30.12.2011 г. №10974/7/18-3017 ГНС запретила органам налоговой службы на местах требовать на протяжении 2012 года от плательщиков информацию по новому КВЭД. В то же время, если предприниматель перешел на ДК 009:2010, по мнению автора, коды и названия видов деятельности необходимо отражать согласно новому классификатору. 7. «Фактична чисельність працівників у звітному періоді». Здесь указывается количество наемных работников, с которыми предпринимателем в отчетном периоде заключены трудовые договора. При расчете данного показателя не учитываются работники, находящиеся в отпуске в связи с беременностью и родами, а также в отпуске по присмотру за ребенком до достижения им предусмотренного законодательством возраста (п.п. 291.4.1 НКУ). Разделы II-IV 1. Суммы в декларации отражаются в гривнах без копеек. 2. Предприниматели 1-й и 2-й групп в таблице «Щомісячні авансові внески» показывают суммы единого налога, кторые были уплачены в каждом месяце отчетного периода. В отличие от старого отчета, реквизиты платежных документов указывать в декларации не нужно. 3. «Сума доходу за звітний (податковий) період відповідно до статті 292 глави 1 розділу XIV Податкового кодексу України…» (стр. 01 и 06). Как следует из названия строк, здесь указывается сумма дохода, полученного предпринимателем (1-й или 2-й групп) в отчетном периоде. Чтобы правильно определить сумму дохода, необходимо руководствоваться ст. 292 НКУ. Подробнее о том, какие суммы включаются в доход единщика, а что не относится к доходам: Доход плательщика единого налога. Отметим только, что доход от продажи товаров, работ, услуг признается на дату поступления денег на текущий счет или в кассу (п. 292.6 НКУ). Все сказанное выше в данном пункте касается также единщика из 3-й группы, который заполняет строки 11 и 12 раздела IV декларации: - «сума доходу за звітний (податковий) період, що оподатковується за ставкою 3 відсотки» (стр.11); - «сума доходу за звітний (податковий) період, що оподатковується за ставкою 5 відсотків» (стр. 12). 4. «Сума доходу, що перевищує обсяги…» (стр. 02, 07, 13). В этих строках отражается сумма, которая превышает величину предельного дохода, установленного п. 291.4 Кодекса для плательщиков каждой из 3-х групп на календарный год: - 1-я группа – 150 тыс. грн.; - 2-я группа – 1 млн. грн.; - 3-я группа – 3 млн. грн. Подробнее о последствиях превышения единщиком предельного дохода: Превышение предельного дохода плательщиком единого налога. 5. «Сума доходу, отриманого від провадження діяльності, не зазначеної у свідоцтві платника єдиного податку, у звітному (податковому) періоді» (стр. 03 и 08). Здесь плательщики 1-й и 2-й групп указывают сумму дохода, полученного от деятельности, которая не указана в свидетельстве плательщика единого налога. Если таковой имелся в отчетном периоде, единщик «слетает» с упрощенной системы с первого числа месяца, следующего за отчетным периодом (абз. 7 п.п. 298.2.3 НКУ). Мало того, такой доход облагается по ставке 15% (абз. 2 п. 293.4 НКУ). 6. «Сума доходу, отриманого при застосуванні іншого способу розрахунків, ніж передбачено пунктом 291.6 статті 291 глави 1 розділу XIV Податкового кодексу України, у звітному (податковому) періоді» (стр. 04, 09, 14). В данных строках указывается сумма доходов, полученных с использованием неденежной формы расчетов (например, от бартерных операций). Последствия получения таких доходов будут для единщика также плачевными: 1) Весь доход, полученный с использованием неденежной формы расчетов, облагается по ставке 15% (абз. 3 п. 293.4 НКУ). 2) Начиная с месяца, следующего за налоговым периодом, в котором применена неденежная форма расчетов, плательщик единого налога обязан перейти на общую систему налогообложения (абз. 4 п.п. 298.2.3 НКУ). 7. «Сума доходу, отриманого від здійснення видів діяльності, які не дають права на застосування спрощеної системи оподаткування, у звітному (податковому) періоді» (стр. 05, 10, 15). Подробнее о видах деятельности, которые не могут осуществляться на упрощенной системе налогообложения: Единый налог: виды деятельности, запрещенные для плательщиков Результат получения доходов, которые подлежат отражению в этих строках, будет аналогичным описанному в пунктах 5 и 6: - обложение дохода по ставке 15% (абз. 4 п. 293.4 НКУ); - переход на общую систему (абз. 5 п.п. 298.2.3 НКУ). Раздел V «ВИЗНАЧЕННЯ ПОДАТКОВИХ ЗОБОВ’ЯЗАНЬ ПО ЄДИНОМУ ПОДАТКУ» Этот раздел не заполняется, если декларация подается добровольно за «нестандартный период» (см. выше). Строки 16-22 данного раздела заполняются по формулам, которые указаны в названии строк. Обратите внимание на следующее: 1) В строке 20 отражается сумма единого налога нарастающим итогом с начала года. 2) В строку 21 из декларации за предыдущий период переносится сумма налога за предыдущий период. 3) В строке 22 указываем налог, который нужно заплатить по результатам отчетного периода. Показатель рассчитывается по формуле: стр. 20 – стр. 21. Предприниматели 1-2 групп, которые не превысили предельный доход и не занимались видами деятельности, не указанными в свидетельстве или запрещенными для единщика, строки 17 – 22 не заполняют. Они лишь указывают в строке 16 сумму полученного в отчетном периоде дохода. Раздел VI ВИЗНАЧЕННЯ ПОДАТКОВИХ ЗОБОВ’ЯЗАНЬ У ЗВ’ЯЗКУ З ВИПРАВЛЕННЯМ САМОСТІЙНО ВИЯВЛЕНИХ ПОМИЛОК Данный раздел заполняется только в том случае, если предприниматель исправляет ошибку в ранее поданной декларации. Согласно п. 50.1 НКУ самостоятельно выявленная ошибка в декларации может быть исправлена двумя способами: - путем подачи уточняющего расчета (в нашем случае — декларация по той же форме, только с отметкой «уточнююча») за период, в котором была допущена ошибка; - в текущей декларации. При этом, если ошибка привела к недоплате налога, необходимо уплатить штраф: - 3% от недоплаченной суммы — в случае предоставления уточняющей декларации; - 5% — если ошибка исправляется в текущей декларации. Кроме штрафа уплачивается пеня. Подробнее: Пеня в Налоговом кодексе Итак, если предприниматель исправляет ошибку: - в строке 23 он показывает сумму единого налога, которая была фактически отражена в декларации за исправляемый период; - в строке 24 – указывает правильную сумму; - сумму налога, которую необходимо доплатить, отражает в строке 25; - сумму, на которую нужно уменьшить начисленный налог – в строке 26; - если ошибка привела к недоплате налога, рассчитывает сумму штрафа (3 или 5%, см. выше) и записывает ее в строку 27 декларации; - в строке 28 отражает сумму пени, посчитанную согласно п.п. 129.1.2 и абз. 2 п. 129.4 НКУ. Прочая информация В конце формы в соответствующих полях необходимо: - указать дату подачи декларации; - поставить подпись; - вписать инициалы и фамилию предпринимателя. Также, непонятно зачем — ведь эти данные и так уже есть в разделе ЗАГАЛЬНІ ВІДОМОСТІ – в поле «реєстраційний номер облікової картки платника податків» нужно продублировать идентификационный номер физлица-единщика. Примеры заполнения декларации 1. Пример заполнения раздела I. ЗАГАЛЬНІ ВІДОМОСТІ  2. Пример заполнения декларации за 1-й квартал 2012 г. предпринимателем-единщиком 2-й группы. Сумма дохода, полученного в отчетном периоде – 230 000 грн. Доход от видов деятельности, не указанных в свидетельстве, или запрещенных для упрощенной системы, получен не был, неденежные расчеты не проводились.  Во всех строках разделов II и IV единщик 2-й группы ставит прочерки. 3. Пример заполнения декларации за 1-й квартал 2012 г. предпринимателем-единщиком 3-й группы. Сумма дохода, полученного в отчетном периоде – 300 000 грн. Ставка единого налога – 5%. Доход от видов деятельности, запрещенных для упрощенной системы, получен не был, неденежные расчеты не проводились.  Во всех строках разделов II и III единщик 3-й группы ставит прочерки. | |

| По материалам: БИЗНЕС и НАЛОГИ |

вторник, 12 марта 2013 г.

Налоговая декларация плательщика единого налога – физического лица – предпринимателя

Подписаться на:

Комментарии к сообщению (Atom)

Комментариев нет:

Отправить комментарий